Nové hypotéky se sazbou pod 4 procenty skončily. Co bude dál?

2.3.2022 - Nabídky všech bank již aktuálně začínají nad 4 procenty a spíše se blíží 5 procentům. Minimální aktuálně dosažitelná sazba při splnění všech podmínek, které si banka pro její získání vymínila, činí 4,19 %. Navíc se jedná o úvěr s 10letou fixací a dlouhé fixace nejsou nyní z důvodu vysokých sazeb logicky příliš populární.

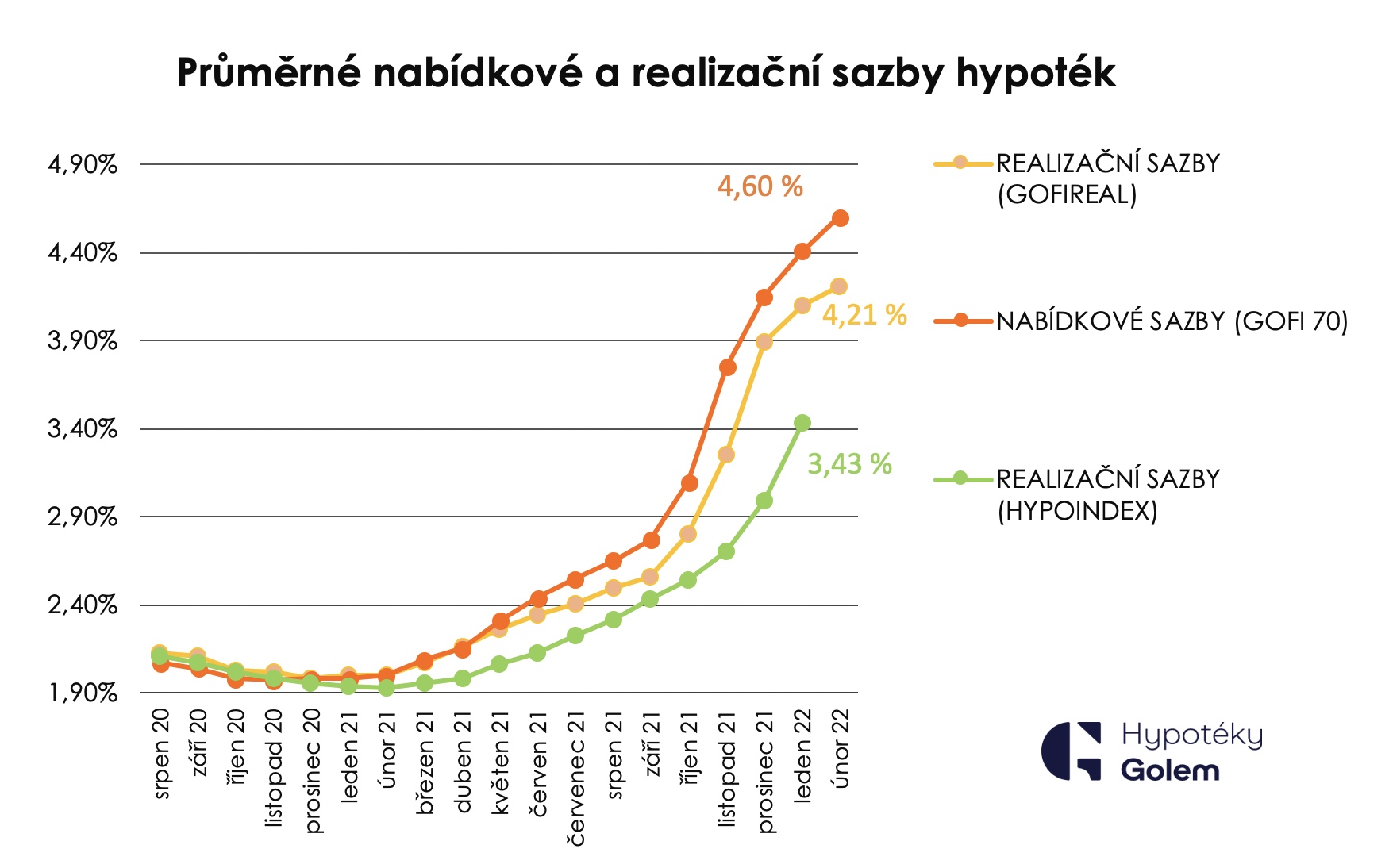

Průměrná nabídková sazba hypoték vzrostla během února o další 2 desetiny procentního bodu, jak vyplývá z aktuálních dat společnosti Golem Finance. Titulní index Gofi 70, který napříč trhem monitoruje nabídkové sazby hypoték, vzrostl oproti předchozímu měsíci o dalších 19 bazických bodů na 4,60 %

V případě hypoték poskytovaných na více než 80 % hodnoty nemovitosti (LTV nad 80 %) jsou sazby i nadále zhruba o polovinu procentního bodu vyšší. Index Gofi 85 v únoru vzrostl o 0,14 p. b. na 5,03 % a index GOFI 90 aktuálně dosahuje 5,10 %.

3 různé pohledy na vývoj realizačních sazeb

Dál rostou i sazby reálně sjednávaných hypoték. Vývoj těchto sazeb monitorujeme prostřednictvím GofiReal indexu, který v únoru vzrostl meziměsíčně o 0,11 procentního bodu na 4,21 %. Vývoj realizačních sazeb sleduje i Fincentrum Hypoindex a Hypomonitor České bankovní asocice, nicméně zde se v obou případech jedná se o sazby podepsaných a vyreportovaných úvěrů. Tyto statistiky tedy mají určitý časový skluz oproti našemu indexu GofiReal, který sleduje sazby aktuálně rozjednávaných obchodů. Hypoindex v lednu vystoupal na 3,43. Podle dat Hypomonitoru byla průměrná úroková sazba v lednu sjednaných hypoték na podobné úrovni 3,4 procenta. Únorová data zatím nejsou k dispozici, nicméně očekáváme, že v obou případech se budou sazby rychle posouvat nad 4procentní hranici. Vždyť nejnižší dosažitelná sazba je nyní na úrovni 4,19 %

Jak se promítá do sazeb situace na Ukrajině?

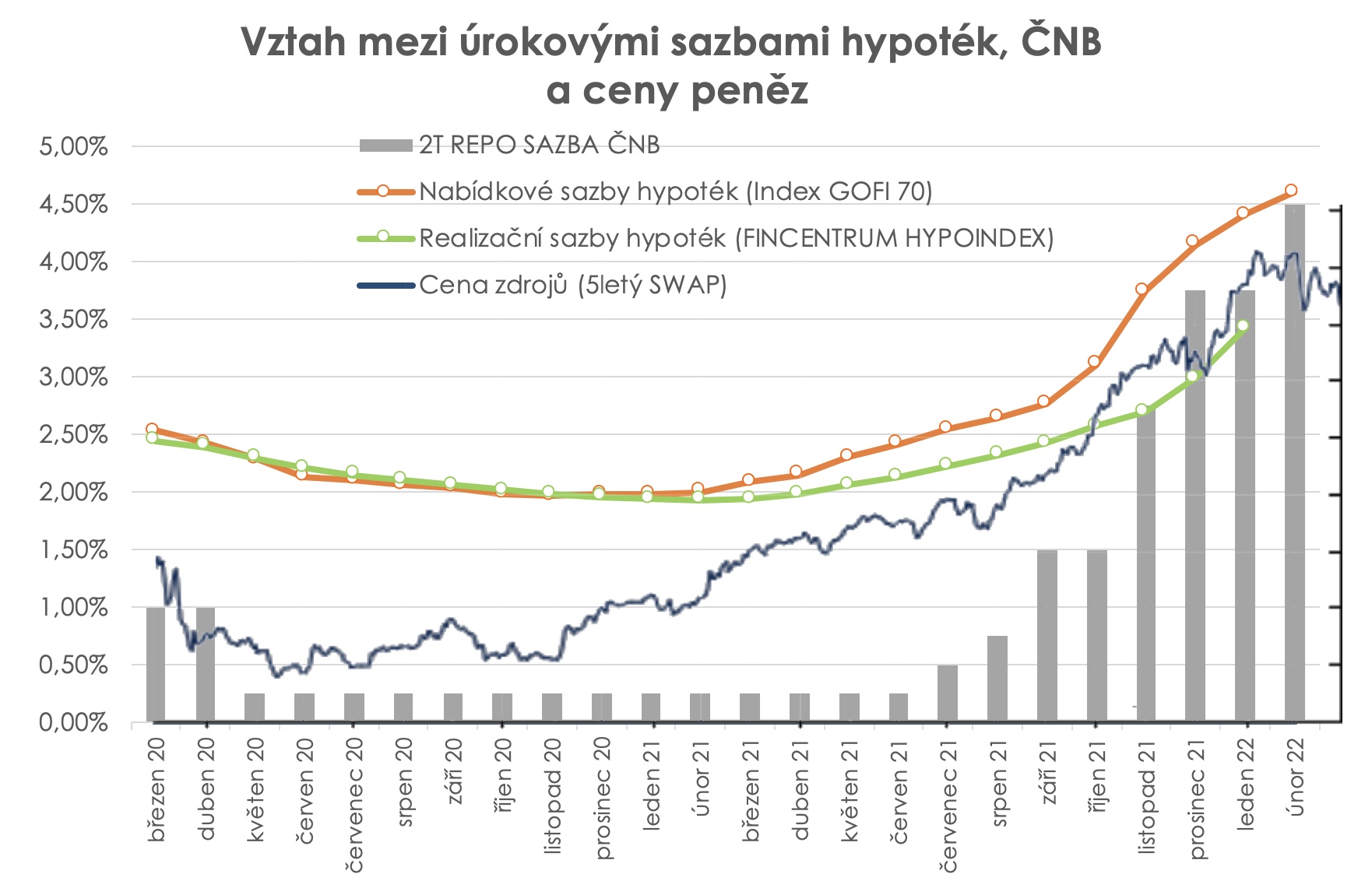

Při predikci budoucího vývoje úrokových sazeb vycházíme z vývoje ceny peněz na mezibankovním trhu. Cena zdrojů, z kterých se banky financují, po únorovém oznámení zvýšení sazeb ČNB překvapivě klesla o cca 0,3 procentního bodu (trh očekával, že sazby ČNB porostou více), následně sice došlo ke krátkodobému nárůstu, nyní jsou však sazby níže, než byly ve chvíli únorového zasedání ČNB. A s mezibankovními sazbami zatím nijak výrazně nezahýbala ani současná napjatá geopolitická situace na Ukrajině.

Další jednání bankovní rady ČNB o sazbách je naplánováno na 31. března. Pro následující březnové týdny tedy očekáváme, že banky se sazbami výrazně hýbat nebudou. Situace na trhu je však důsledku posledních událostí velice dynamická a ČNB bude muset na konci měsíce ve svém rozhodnutí zohlednit další nové očekávatelné inflační tlaky související s vyhrocenou situací na Ukrajině. Sazby tedy s velkou pravděpodobností dál porostou a s nimi bohužel asi i ceny hypoték.

Zaujalo vás téma? Doporučujeme:

Hypotéky se v lednu posunuly blíž k 5 procentům. Co se sazbami udělá zítra ČNB?

Hypotéky se v lednu posunuly blíž k 5 procentům. Co se sazbami udělá zítra ČNB?

Čeká vás v roce 2022 refinancování hypotéky? Držte se, bude to jízda…

Čeká vás v roce 2022 refinancování hypotéky? Držte se, bude to jízda…

Hypotéky v prosinci prolomily 4procentní hranici. Růst sazeb dál pokračuje

Hypotéky v prosinci prolomily 4procentní hranici. Růst sazeb dál pokračuje

Růst hypotečních sazeb ochlazuje zájem o hypotéky

Růst hypotečních sazeb ochlazuje zájem o hypotéky

Dáreček pod stromeček. ČNB opět zvýšila sazby. O kolik podraží hypotéky?

Dáreček pod stromeček. ČNB opět zvýšila sazby. O kolik podraží hypotéky?

Luboš Svačina