Hypotéky stále zlevňují. Dostupnost bydlení se už nemění

4.7.2014 - Ačkoliv úrokové sazby hypoték dál prudce klesají, míra dostupnosti bydlení zůstala v červnu na hodnotách dosažených v předchozím měsíci. Proti cenově výhodnějšímu financování totiž negativně působí rostoucí ceny nemovitostí. Průměrná cena bytů v ČR vzrostla meziměsíčně o dalších 14 000 Kč. Výsledkem je stagnace indexu dostupnosti bydlení na květnových 30,1 %.

Indexy dostupnosti stagnují

Červen přinesl další zlevnění hypoték. Index GOFI 70, který měří průměrnou úrokovou sazbu hypoték do 70 % zástavní hodnoty nemovitosti, klesl z 2,80 % o 8 setin procentního bodu a zakončil svou dosavadní dráhu na 2,72 %. Z pohledu zajištění financování jsou tedy v tuto chvíli nejvýhodnější podmínky v historii. Hlavní roli v dostupnosti bydlení však hraje průměrná cena, za kterou lze vybranou nemovitost pořídit. Podle statistik portálu realitycechy.cz a realitymorava.cz průměrná cena bytů v červnu vzrostla o necelých 14 000 Kč na 1,77 mil. Kč. Ve výsledku tedy index dostupnosti bydlení, který vyjadřuje, jak velkou část průměrného čistého příjmu domácnosti spolkne splátka hypotéky, stagnuje na květnových 30,1 procentech.

Index dostupnosti bydlení IDB70 (všechny byty, celá ČR, 70 % LTV) v červnu stagnoval na 30,1 %. Index 85% LTV stagnoval na 30,5 %. Index 100% LTV klesl z 33,4 % na 33,2 %

Stále tedy platí, že dostupnost bydlení s ohledem na cenu nemovitostí a nákladů na financování je nyní na nejlepších úrovních od konce 90tých let. Data pro sestavení indexů dostupnosti však máme až od roku 2009. Tehdy – v červnu 2009 - míra zatížení domácností měsíční splátkou při průměrné úrokové sazbě 5,61 % a průměrné ceně bytů 2,05 mil. Kč dosahovala 48,0 %.

Dostupnost v regionech

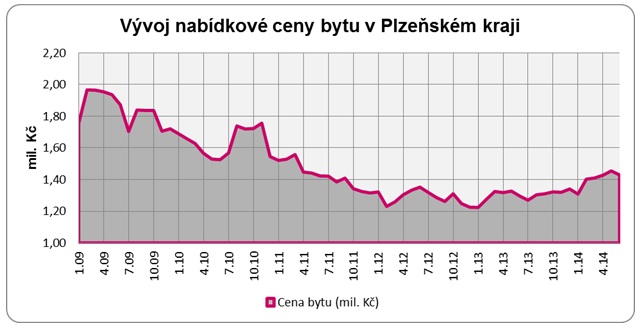

Červen potvrdil květnová data. Ceny bytů v některých regionech vykazují pozvolný růst. Meziměsíční nárůst či stagnaci průměrných cen bytů jsme zaznamenali v 8 krajích ze 14. Směrem dolů ceny zamířily pouze v Praze, na Vysočině, Ústeckém, Moravskoslezském kraji a nejvíce v Plzeňském kraji. Zde průměrná cena bytů korigovala svůj bezmála 6měsiční růst na 1,43 mil. Kč.

Co se týče míry dostupnosti bydlení tak nejnižší hodnoty indexu a tím i nejlepší dostupnost vlastního bydlení vykazuje Ústecký kraj, Moravskoslezský kraj a Vysočina, kde míra zatížení domácností hypoteční splátkou se dlouhodobě pod 20 %. V Praze je naopak pořízení vlastního bydlení z pohledu cen nemovitostí a nákladů na financování nejnáročnější a index zde dosahuje bezmála 64 procent.

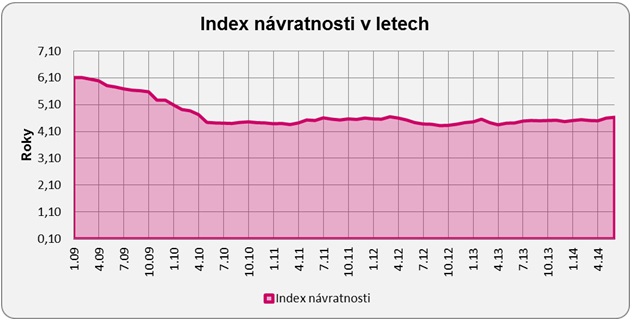

Index návratnosti bydlení (INB)

Index návratnosti bydlení, který vyjadřuje, kolikanásobek čistého ročního příjmu musí průměrná česká domácnost vynaložit na pořízení bytu v předem definovaném standardu. Aktuální hodnota indexu činí 4,63. Jinak řečeno, průměrná česká domácnost musí nyní statisticky na pořízení bytu v ceně 1,76 mil. Kč (průměr ČR za všechny byty) vynaložit zhruba 4,6násobek ročního příjmu.

Mezi regiony s nejlepší návratností bydlení dlouhodobě patří Ústecký kraj, Moravskoslezský kraj a Vysočina. Na opačném konci je potom podobně jako v případě indexu dostupnosti bydlení Praha, Olomoucký a Královehradecký kraj.

Úrokové sazby dál padají

Hypotéky v červnu opět prudce zlevňovaly. UniCredit Bank hned na začátku měsíce snížila sazby u 3 a 5letých hypoték. Následovala LBBW s poklesem u 4 a více letých fixací, mBank, Wuestenrot hypoteční banka a Česká spořitelna, která do jisté míry překvapila další vlnou „facebookové hypotéky“, prostřednictvím které klientům nabízí hypotéky za 2,39 % bez ohledu na výši vlastních zdrojů a nutnosti sjednávání dalších produktů. Samotné schválení hypotéky samozřejmě záleží na rozhodnutí banky a bonitě klienta.

Hypotéky s 5letou fixací a 70% LTV: Titulní index GOFI70, který mapuje vývoj úrokových sazeb hypoték do 70 % LTV a s velkou mírou úspěšnosti predikuje vývoj trhem respektovaného ukazatele FINCENTRUM HYPOINDEX, v uplynulém měsíci klesl o 8 setin procentního bodu na 2,72 %. V meziročním srovnání jsou nyní sazby 70% hypoték o čtvrt procentního bodu níže, neboť loni touto dobou průměrná nabídková sazba činila 2,97 %.

Fixace na 5 let, 85% LTV: Index průměrných nabídkových sazeb hypoték do 85 % LTV meziměsíčně klesl o desetinu procentního bodu na 2,87 %. V porovnání s loňským červnem jsou sazby 85% hypoték o 22 setin procentního bodu nižší, tehdy banky tento typ hypoték nabízely v průměru se sazbou 3,09 %.

Fixace na 5 let, 100% LTV: Index GOFI100 meziměsíčně klesl nejvíce. Z květnových 3,97 % propadl na 3,84. Podobně jako u předchozích dvou indexů se jedná o historicky rekordní úroveň. Jen pro zajímavost, loni touto dobou se 100% hypotéky v průměru nabízely se sazbou 4,26 %.

Pro srovnání s indexem reálných cen: Ukazatel FINCENTRUM HYPOINDEX, který měří průměrnou úrokovou sazbu všech v květnu poskytnutých hypoték klesl z 2,88 % na 2,81 %. Data za červen budou dostupná v druhé polovině měsíce, nicméně na základě dosavadní zkušenosti a vývoje nabídkových indexů GOFI očekáváme, že i jeho hodnota bude ještě klesat.

Výhled do nadcházejících měsíců

V červenci a v srpnu většinou bývá na trhu hypoték relativní klid a banky sbírají síly na podzimní hypoteční zně. V letošním roce je však celá řada věcí jinak a vzhledem k již avizovaným změnám a akcím očekáváme, že úrokové indexy budou klesat i v tomto měsíci. S ohledem na růst cen očekáváme, že indexy dostupnosti bydlení budou pozvolna růst.

Míra dostupnosti bydlení je základním ukazatelem pro dosažitelnost pořízení vlastního bydlení. Náš projekt přináší okamžité informace o rozdílné míře dostupnosti bydlení nejenom v jednotlivých krajích ČR, ale rovněž podle velikosti pořízeného bydlení. Projekt je unikátní rovněž tím, že vám podáváme informace o tom, jak se index meziměsíčně mění. Projekt dostupnosti bydlení je společným projektem společností EuroNet Media s.r.o. a Golem finance s.r.o.

Dosupnosti bydlení 70, 85, 100 - vyjadřuje v %, kolik činí splátka hypotéky k čistým měsíčním příjmům domácnosti v daném kraji či celorepublikově.

Index návratnosti - vyjadřuje v letech, za kolik let se mi vrátí nákup vlastnického bydlení, pokud by domácnost všechny své čisté příjmy vložila do nákupu bytu. Jde tedy o poměr ceny bytu a čistého ročního příjmu domácnosti.

LTV (loan to value ration): Ukazatel vyjadřující poměr hodnoty úvěru k hodnotě nemovitosti poskytované do zástavy.

Luboš Svačina