V listopadu došlo k pozastavení trendu zlepšování dostupnosti bydlení v ČR

7.12.2012 - Indexy dostupnosti bydlení v uplynulém měsíci vykázaly neobvyklou rozkolísanost a obecně lze říci, že v listopadu došlo k pozastavení trendu zlepšování dostupnosti bydlení, neboť některé indexy začaly především v důsledku růstu cen nemovitostí nepatrně růst. Nicméně i přes obrat trendu stále platí, že stávající situace je z pohledu úrokových sazeb a cen realit pro pořízení vlastního bydlení nejpříhodnější v dosavadní historii.

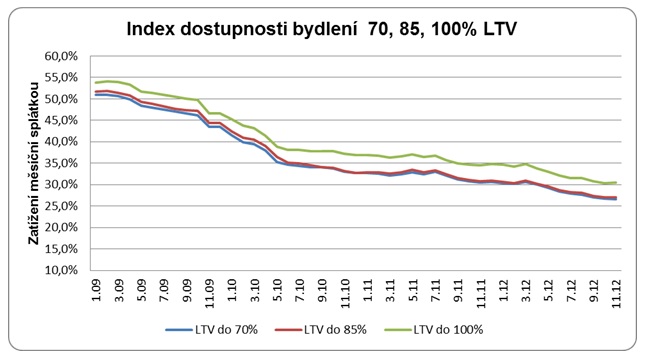

Index dostupnosti bydlení (IDB)

Index dostupnosti bydlení za měsíc listopad vykazuje nepříliš obvyklou rozkolísanost

Index 70% LTV klesl z hodnoty 6,8 % na 26,7 % tedy o – 0,6 procenta

Index 85% LTV vzrostl z hodnoty 27,0 % na 27,1 tedy o 0,1 procenta

Index 100% LTV vzrostl z hodnoty 30,3 % na 30,5 % tedy o 0,7 procenta

Zatímco IDB 70 meziměsíčně klesl IDB 85 a 100 oproti předchozímu měsíci vzrostly. Tato zjevná ambivalence je odrazem neobvyklého vývoje jak úrokových sazeb (70% hypotéky výrazně zlevnily, 85 % zaznamenaly pouze mírný pokles a 100% hypotéky dokonce podražily), tak cen nemovitostí, které svým růstem již začínají tlačit v opačném směru. Výsledkem je pozastavení klesajícího trendu (zlepšování) dostupnosti bydlení, který trval s malou přestávkou od března letošního roku. Následující měsíce rozhodnou, zda se jedná o dočasný jev, nebo o začátek nového trendu. V tuto chvíli však okolnosti spíše naznačují stagnaci indexů na stávajících - nebývale příznivých - úrovních.

Podobně jako v předchozích měsících existují mezi jednotlivým regiony ČR velké rozdíly. Mezi regiony s nadprůměrnou dobrou dostupností bydlení patří Moravskoslezský kraj a především Ústecký kraj, kde průměrná domácnost, která koupi bytu financovala ze 70 % z hypotéky, nyní za splátku úvěru vynaloží pouze 12 % svého měsíčního čistého příjmu. Na opačném konci jsou potom tradičně Královehradecký kraj a Jihomoravský kraj, kde index dostupnosti bydlení dosahuje bezmála 30 % a kapitolou samou pro sebe je Praha, kde na splátku průměrné ceny bytu (3,41 mil. Kč) domácnost vynaloží 47,8 % svých čistých měsíčních příjmů. I tato data je však potřeba porovnávat v dlouhodobém kontextu. Ještě na konci roku 2009 se IDB70 v Jihomoravském kraji pohyboval na úrovni kolem 60 % a v Praze činil 80 a více procent.

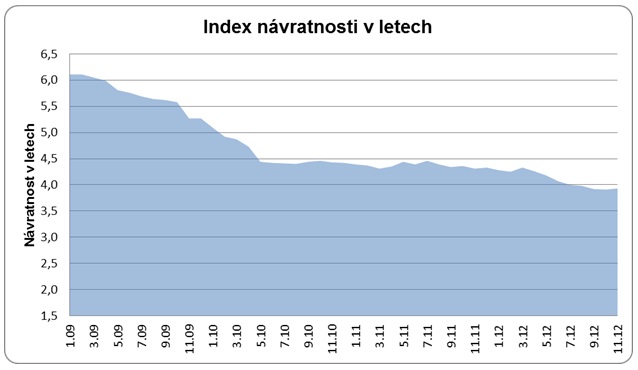

Index návratnosti bydlení (INB)

Hodnota indexu návratnosti bydlení (všechny byty, celá ČR) v říjnu zaznamenala obrat a z 3,91 vzrostla na 3,93 roku. V praxi tato čísla znamenají, že k uhrazení průměrné ceny bytu (všechny byty, celá ČR) nyní stačí české domácnosti měně než 4násobek čistého ročního příjmu. I zde jsou však mezi regiony nebetyčné rozdíly. Zatímco v Ústeckém kraji se dlouhodobě návratnost pohybuje pod dvěma roky (aktuálně 1,76 roku), v Praze k uhrazení průměrné ceny bytu (3,41 mil. Kč) nestačí ani 7 ročních příjmů.

Úrokové sazby hypoték

Průměrné fixní úrokové sazby v listopadu vykázaly neobvyklou ambivalenci. Zatímco hypotéky poskytované na plnou odhadní cenu nemovitostí (100 % LTV) meziměsíčně o 1 bazický bod podražily, hypotéky s nižším LTV zaznamenaly další meziměsíční pokles.

Hypotéky s 5letou fixací a 70% LTV: Průměrná fixní úroková sazba hypoték do 70 % LTV (GOFI 70) meziměsíčně klesla o 12 setin procentního bodu z 3,31 % na 3,19 %, čímž se sazby výrazně přiblížili 3procentní hranici. Nutno podotknout, že se jedná o průměr za celý trh, v praxi již nejsou výjimkou hypotéky, kde sjednaná úroková sazba v tomto pásmu LTV činí méně než 3 procenta. Loni touto dobou byly průměrné úrokové sazby zhruba o 0,5 procentního bodu výše, nicméně v porovnání s listopadem 2009 jsou nyní hypotéky „levnější“ o více než 2 procentní body. GOFI70 v listopadu 2009 dosahoval hodnoty 5,48 %.

Fixace na 5 let, 85% LTV: Průměrná nabídková sazba bank za měsíc listopad činí 3,36 %, což je o 5 setin procentního bodu méně, než v předchozím měsíci.

Fixace na 5 let, 100% LTV: Hypotéky do 100 % LTV zaznamenaly v říjnu zaznamenaly pokles o 0,15 setin procentního bodu. V uplynulém měsíci však nastal obrat a hodnota indexu GOFI 100 meziměsíčně vzrostla z říjnových 4,72 % na 4,73 %.

Pro srovnání s indexem reálných cen: podle zatím posledních zveřejněných dat, průměrná úroková sazba reálně poskytnutých hypoték v říjnu činila 3,36 %, tedy o 3 setiny procentního bodu méně, než predikoval index GOFI70. V říjnu očekáváme, že průměrná sazba skutečně poskytnutých hypoték klesne zhruba na úroveň 3,20 procenta.

V pondělí jsme s napětím očekávali, zda banky na úvod dalšího měsíce přistoupí k dalším úpravám sazeb a „dočkali“ jsme se. Snížení úrokových sazeb, a to jak fixních, tak variabilních oznámila Raiffeisenbank a UniCredit Bank, ke kterým se přidala ještě Oberbank s poklesem fixních sazeb. Navíc novinkou tohoto měsíce je rozhodnutí Raiffeseinbank, která s platností k 3. 12. v případě hypoték upustila od účtování poplatku za správu úvěrového účtu, resp. tento poplatek „rozpustí“ v navýšené úrokové sazbě.

Raiffeisenbank se tak stala třetí bankou v pořadí, které tento poplatek v sazebníku nefiguruje. Kromě RB je to také mBank a Fio banka. Na druhém pólu stojí UniCredit Bank, která jako jediná si za tuto službu účtuje 200 Kč. Rozhodnutí Raiffeisenbank, která patří do skupiny 4 největších poskytovatelů hypoték v ČR, má sílu ovlivnit cenová rozhodování konkurence a je docela dobře možné, že pod tlakem konkurence a spotřebitelů k tomuto kroku přistoupí i další banky. Situaci budeme bedlivě monitorovat.

Co se týče prosincového vývoje sazeb, tak očekáváme, že některé banky ještě mohou zlevňovat, ale nebude se podle našeho názoru jednat o plošný jev. Nabídkové sazby 70% hypoték se v uplynulém měsíci výrazně přiblížily 3procentní hranici. Tu však podle našich odhadů do konce letošního roku neprorazí. V prosinci se banky spíše než na snižování sazeb zaměří na akce spočívající ve slevě či úplném odpuštění zpracovatelského a dalších poplatků.

První kvartál 2013 bude pro vývoj sazeb i nadále velmi příznivý. I když bude zajímavé sledovat, jestli banky v úvodu nového roku přistoupí na obvyklou cenovou taktiku a zkusí navýšit své sazby. Dle našeho názoru to tak nebude a banky budou v lednu spíše vyčkávat.

Úrokové sazby stále ještě napomáhají v některých sledovaných kategoriích ke zlepšování dostupnosti bydlení. Nicméně na dveře z druhé strany začínají tlačit ceny nemovitostí. Nicméně i přes nepatrný nárůst indexů dostupnosti bydlení platí, že stávající situace je z pohledu ceny financování a realit pro pořízení vlastního bydlení nejpříhodnější v dosavadní historii.

Míra dostupnosti bydlení je základním ukazatelem pro dosažitelnost pořízení vlastního bydlení. Náš projekt přináší okamžité informace o rozdílné míře dostupnosti bydlení nejenom v jednotlivých krajích ČR, ale rovněž podle velikosti pořízeného bydlení. Projekt je unikátní rovněž tím, že vám podáváme informace o tom, jak se index meziměsíčně mění. Projekt dostupnosti bydlení je společným projektem společností EuroNet Media s.r.o. a Golem finance s.r.o.

Index dostupnosti bydlení 70, 85, 100 - vyjadřuje v %, kolik činí splátka hypotéky k čistým měsíčním příjmům domácnosti v daném kraji či celorepublikově.

Index návratnosti - vyjadřuje v letech, za kolik let se mi vrátí nákup vlastnického bydlení, pokud by domácnost všechny své čisté příjmy vložila do nákupu bytu. Jde tedy o poměr ceny bytu a čistého ročního příjmu domácnosti.

LTV (loan to value ration): Ukazatel vyjadřující poměr hodnoty úvěru k hodnotě nemovitosti poskytované do zástavy.

Luboš Svačina